Nhận định đầu tư

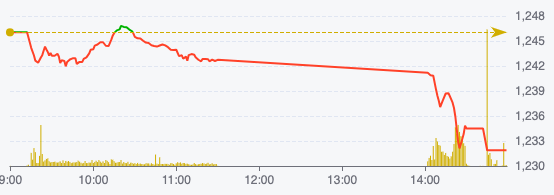

Chứng khoán Agribank (Agriseco Research): Việc chỉ số tiếp tục đánh mất hỗ trợ quan trọng là đáy hồi tháng 9/2024, tương ứng mốc 1.240 điểm cho thấy xu hướng giảm có thể tiếp diễn trong phiên tới, nhất là khi áp lực bán hiện đang tập trung hướng vào các cổ phiếu vốn hóa lớn. Chỉ báo RSI tiếp tục hướng xuống và đang về gần vùng quá bán.

Agriseco Research khuyến nghị nhà đầu tư duy trì tỉ trọng tiền mặt cao và hạn chế giải ngân quá sớm để tránh rủi ro chịu lỗ T+. Mốc 1.210 (+/- 10) điểm được kỳ vọng sẽ là ngưỡng hỗ trợ đáng tin cậy cho xu hướng trung hạn. Nhà đầu tư ưu tiên chờ đợi thời điểm giải ngân mới khi thị trường xác nhận tạo đáy tại vùng hỗ trợ kể trên hoặc sau khi xuất hiện phiên rũ bỏ với áp lực bán hoảng loạn trên diện rộng.

Diễn biến chỉ số VN-Index ngày 14/11 (Nguồn: FireAnt).

Chứng khoán Vietcombank (VCBS): Với việc đánh mất mốc 1.240, xác suất cao VN-Index có thể tiếp tục điều chỉnh về 1.220 trước khi có nhịp phục hồi. Nếu lực cầu gia tăng trong những phiên tới và nhóm blue-chips hồi phục thì kỳ vọng thị trường sẽ quay lại tích lũy cân bằng.

VCBS khuyến nghị các nhà đầu tư nên cân nhắc chốt lời những mã đã đạt mục tiêu ngắn hạn để đảm bảo lợi nhuận trong khi thị trường vẫn có diễn biến điều chỉnh.

Bên cạnh đó, đối với nhà đầu tư có khẩu vị rủi ro cao, có thể tận dụng những nhịp rung lắc để giải ngân ở mức giá chiết khấu đối với những cổ phiếu có lực cầu mạnh và duy trì được xu hướng ngược với VN-Index hiện tại, tuy nhiên cần thực hiện quy tắc cắt lỗ - chốt lời để bảo toàn vốn và lợi nhuận.

Chứng khoán VPBank (VPBankS): Dòng tiền thận trọng và khối ngoại chưa ngừng đà bán ròng vẫn cản trở xu hướng hồi phục của thị trường.

Chỉ số VN-Index đã về mức thấp nhất trong 3 tháng qua, nhiều cổ phiếu đã giảm tới 30-40%, do đó nhà đầu tư nên hạn chế trading, thu hẹp tỉ trọng cổ phiếu trong danh mục, ưu tiền bảo toàn vốn trước khi có xác nhận tạo đáy rõ ràng.

Khuyến nghị đầu tư

- HAH (CTCP Vận tải và Xếp dỡ Hải An): Mua. Giá mục tiêu 1 năm là 56.600 đồng/cổ phiếu, tăng 21% so với giá hiện tại.

SSI Research nâng khuyến nghị đối với cổ phiếu Xếp dỡ Hải An từ "Khả quan" lên "Mua", với giả định rằng chính sách thuế mới mà Tổng thống Trump đưa ra trong nhiệm kỳ tới có thể khiến nhu cầu vận tải hàng hóa tăng đáng kể trước khi đi vào hiệu lực.

Điều này có thể khiến chu kỳ tăng trưởng của ngành vận tải container đạt đỉnh và đảo chiều muộn hơn 1 năm so với dự tính, cụ thể là vào năm 2026, từ đó tác động tích cực đến lợi nhuận năm tới của các doanh nghiệp trong ngành.

Theo đó, trong năm 2025, SSI dự báo lợi nhuận sau thuế thuộc cổ đông công ty mẹ (NPATMI) của HAH sẽ tăng 17% so với cùng kỳ, đạt 649 tỷ đồng, với giá cước thuê tàu định hạn và cước giao ngay tăng do nhu cầu vận tải cao hơn trong ngắn hạn.

Trong khi đó, với giả định giá cước năm 2026 sẽ giảm đáng kể sau khi đạt đỉnh, tăng trưởng trong năm 2026 có thể sẽ kém khả quan hơn, với NPATMI ước tính giảm khoảng 13% so với cùng kỳ. Trong dài hạn, việc tăng công suất đội tàu và mở rộng các tuyến hoạt động sẽ là những yếu tố quan trọng để ổn định đà tăng trưởng lợi nhuận của doanh nghiệp.

Dựa trên phương pháp chiết khấu dòng tiền, SSI đưa ra giá mục tiêu 1 năm mới là 56.600 đồng/cổ phiếu, với tiềm năng tăng giá 21,2%; từ mức 47.200 đồng/cổ phiếu.

- KBC (Tổng Công ty Phát triển Đô thị Kinh Bắc – CTCP): Mua.

Cập nhật kết quả kinh doanh quý III/2024, công ty ghi nhận doanh thu đạt 950 tỷ đồng (gấp hơn 3 lần cùng kỳ) và lợi nhuận sau thuế đạt 196 tỷ đồng (cùng kỳ chỉ ghi nhận 14 tỷ đồng).

TCBS đánh giá năm 2025 kết quả kinh doanh của công ty sẽ tăng trưởng tích cực so với năm 2024 do dự án Tràng Duệ 3 dự kiến sẽ xin được chấp thuận đầu tư cuối năm 2024 và bắt đầu mở bán năm 2025.

Bên cạnh đó, bất động sản khu công nghiệp kỳ vọng sẽ là ngành được hưởng lợi trước thông tin tái đắc cử của tổng thống Mỹ Donald Trump.

Do đó TCBS khuyến nghị nhà đầu tư theo dõi và cân nhắc có thể giải ngân thăm dò khi cổ phiếu có nhịp điều chỉnh về vùng giá khuyến nghị.

- DPM (CTCP Phân bón Dầu khí Cà Mau ): Chờ mua.

Quý III/2024, DPM đạt doanh thu và lợi nhuận thuần lần lượt là 3.077 tỷ đồng (giảm 4% so với cùng kỳ) và 63 tỷ đồng (giảm 2% so với cùng kỳ). Kết quả kinh doanh giảm nhẹ do sản lượng và giá bán urea thấp hơn so với cùng kỳ, đồng thời chi phí vận chuyển, bán hàng, nhân công tăng.

TCBS đánh giá kết quả kinh doanh quý IV sẽ không tăng trưởng so với cùng kỳ năm trước do nền giá Urea thấp hơn, chi phí hoạt động tăng và lãi tiền gửi giảm; nhà đầu tư nên tiếp tục theo dõi thêm tình hình kinh doanh của công ty trước khi quyết định đầu tư.

- VGI (CTCP Đầu tư Quốc tế Viettel – Viettel Global): Chờ mua.

Cập nhật kết quả kinh doanh quý III/2024, Viettel Global ghi nhận doanh thu tăng trưởng tích cực đạt 9.130 tỷ đồng (tăng 25% so với cùng kỳ), tuy nhiên do ảnh hưởng từ việc lỗ chênh lệch tỉ giá tăng mạnh so với cùng kỳ khiến lợi nhuận sau thuế sau lợi ích cổ đông thiểu số chỉ đạt 178 tỷ đồng (giảm 83% so với cùng kỳ).

Với kết quả đạt được này, công ty đã hoàn thành mục tiêu doanh thu và lợi nhuận của của năm 2024.

Về kế hoạch chuyển sàn như các công ty khác trong tập đoàn, Viettel Global cho biết vẫn chưa có kế hoạch cụ thể do trên báo cáo tài chính của công ty vẫn còn tồn tại ý kiến ngoại trừ của kiểm toán.

Nhà đầu tư nên tiếp tục quan sát đợi thời điểm để giải ngân đối với cổ phiếu này.